イーサリアムETF承認後の投資戦略|買い方や今後の展望を徹底解説

ビットコインに次ぐ人気を誇るイーサリアムのETFが、2024年5月に承認され、7月から取引が可能になりました。

「イーサリアムETFってどんなものだろう?」と思っていませんか?

任せて!

この記事では、仮想通貨イーサリアムETFの基本情報から、将来性、買い方まで詳しく解説します!

2024年5月、米国証券取引委員会(SEC)がイーサリアム(ETH)の現物ETFを正式に承認

これまでは申請書類を巡るSECとの面談はほとんどありませんでしたが、証券取引所側がSECから「19b-4」の更新を突然求められたことで、2024年5月23日の最終期限に向けて急速に進展。

この現物型イーサリアムETFの承認は、1月10日にSECが複数の現物型ビットコインETF申請を承認してから約4か月半後に実現したもので、業界初の画期的な出来事です。

2024年7月にイーサリアムのETFの取引開始

翌日の7月23日から、米主要取引所での取引が開始されています。

この承認を受けて、SECは各イーサリアム現物ETF銘柄の最終承認(S-1登録)を行い、正式に取引開始を許可しました。

6銘柄が同時に取引を開始になったんだよ

- フィデリティ・イーサリアム・ファンド

- インベスコ・ギャラクシー・イーサリアムETF

- ヴァンエック・イーサリアムETF

- 21シェアーズ・コア・イーサリアムETF

- iShares・イーサリアム・トラスト(ブラックロック)

- ビットワイズ・イーサリアムETF

これら6銘柄の取引開始により、イーサリアム価格の動向に大きな影響を与える可能性があると注目されています。

さらに、イーサリアム(ETH)の現物ETF承認をきっかけに、今後は多くのETFが承認される可能性があります。特に、以下の4つの主要コイン現物ETFへの期待が高まっています。

- ソラナ(SOL)

- リップル(XRP)

- ライトコイン(LTC)

- ドージコイン(DOGE)

理由として、日本の投資信託法では「特定資産」として定められたものにのみ投資信託が認められており、仮想通貨はこの特定資産に含まれていないんだよ

しかし、今後は日本の証券会社を通じて仮想通貨ETFに投資できる可能性も十分に考えられるでしょう。

イーサリアムETFとは

| 名称 | イーサ、イーサリアム |

| 通貨単位 | ETH |

| コンセンサス | プルーフ・オブ・ステーク(PoS) |

| 価格 | ¥492,842.51 |

| 時価総額 | ¥59,506,260,463,769.3 |

| 時価総額ランキング | 2位 |

イーサリアムETFは、イーサリアムの価格に連動する投資信託

イーサリアムは、ビットコインに次ぐ時価総額第2位であり、分散型アプリケーション(DApps)やスマートコントラクトを構築するためのブロックチェーンプラットフォームです。

この運用では、株式、債券、不動産などのさまざまな資産に分散投資することでリスクを抑えることを目的としています。

これにより、個々の投資家はリスクを軽減しつつ、プロの運用チームの知識と経験を活用することが可能になるんだよ

ただし、その分のコストとして運用報酬や信託報酬が発生するため、あらかじめ十分に理解しておく必要があります。

仮想通貨ETFとは

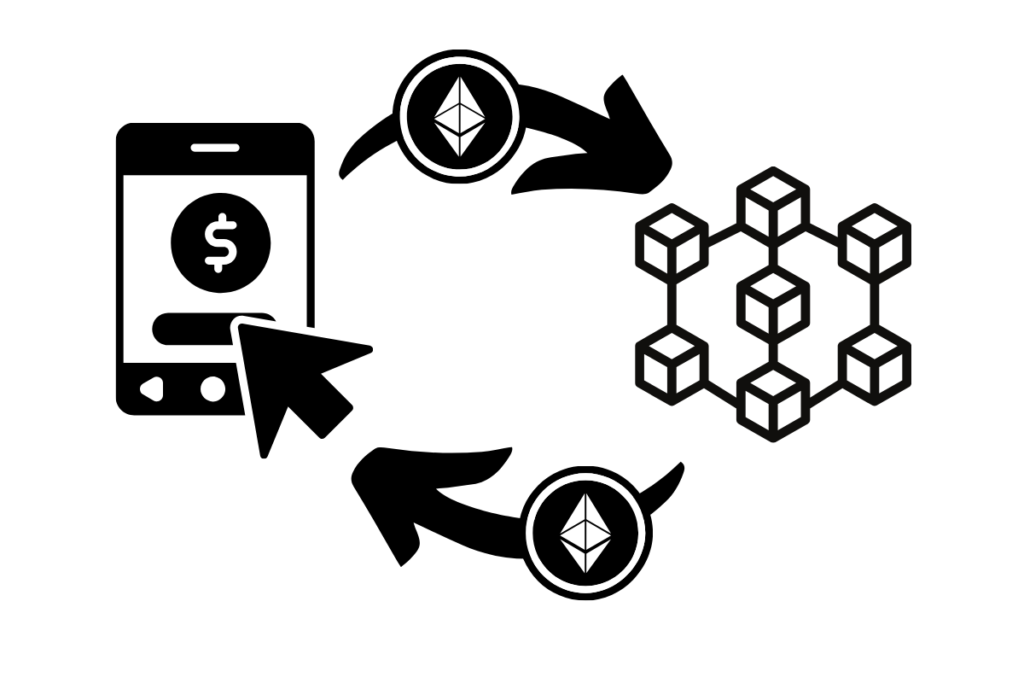

仮想通貨ETFとは、仮想通貨の価格に連動する投資商品

仮想通貨 ETFに投資すれば、仮想通貨を直接保有せずに、証券取引所を通じて仮想通貨 ETFを売買することで間接的に仮想通貨へ投資することができます。

仮想通貨ETFには主に以下の2種類があります。

- 先物ETF

- スポットETF

それぞれの特徴について解説します。

先物ETF

先物ETF(先物上場投資信託)とは、特定の先物契約の価格に連動することを目的とした投資商品

仮想通貨の先物市場に投資するタイプ

これは、仮想通貨の先物市場に投資する仕組みであり、先物市場の価格変動を活用した投機的な取引を可能にします。

ただし、先物市場での取引であるため、仮想通貨の現物価格と完全に一致するわけではありません。

このズレによって、思わぬリスクが生じる可能性があるため、注意が必要です。

ちなみに、2023年11月にはイーサリアムの先物ETFが承認されました。

スポットETF

スポットETF(現物型上場投資信託)とは、特定の資産の現物価格に直接連動する投資商品

仮想通貨を現物として直接保有するタイプ

仮想通貨を現物として直接保有するタイプのETFであり、価格を正確に反映することが大きな特徴です。

ただし、規制上のハードルが高く、これまで米国では認可されていませんでした。

その後、同年5月にはイーサリアムスポットETFも承認され、仮想通貨市場への関心がさらに高まっています。

仮想通貨ETFの特徴について説明しましたが、違いについて少し理解が深まったのではないでしょうか。

ここからは、具体的な仮想通貨ETFの事例を見ていこう

日本ではまだ仮想通貨ETFは存在していませんが、仮想通貨投資の分野で先駆的な役割を果たしている資産運用会社「Bitwise Asset Management」が注目されています。

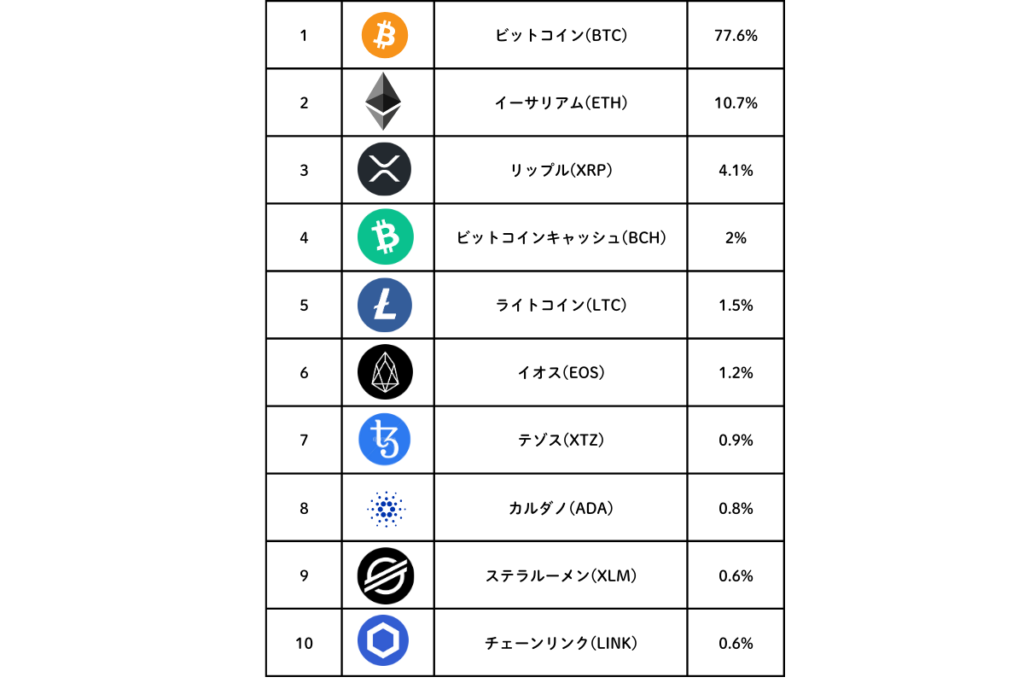

今回は、同社が運用する「Bitwise 10 Crypto Index Fund」を取り上げます。このファンドは、複数の仮想通貨をまとめて購入できる投資商品です。

このファンドは、仮想通貨市場の約80%をカバーする10種類の仮想通貨で構成されています。

一方、仮想通貨ETFは、証券会社やオンラインブローカーを通じて手軽に購入や売却ができます。

そのため、複雑な手続きや管理の負担を省くことができ、より簡単に取引を始められます。

イーサリアムETFの買い方

しかし、国内の仮想通貨取引所を利用すれば、仮想通貨ETFと同様に複数の銘柄に分散投資するポートフォリオを組み、類似した運用を行うことが可能です。

例えば、先に紹介したBitwise Asset Managementが運用する「Bitwise 10 Crypto Index Fund」は、10種類の仮想通貨で構成されています。

おすすめの取引所は、「コインチェック」だよ

取扱銘柄が豊富なことで知られるコインチェックでは、この10種類のうち7種類に投資することもできるのです。

以下では、コインチェックを例に挙げて、仮想通貨ETFに近い運用方法を具体的にご紹介します。

コインチェックで口座を開設する

まずは、コインチェック公式サイトにアクセスして口座を開設しよう。

コインチェック口座手順は以下の通りです。

- アカウントを登録する

- 本人確認書類を提出し、本人確認を完了させる

- 日本円を入金し、取引を開始する

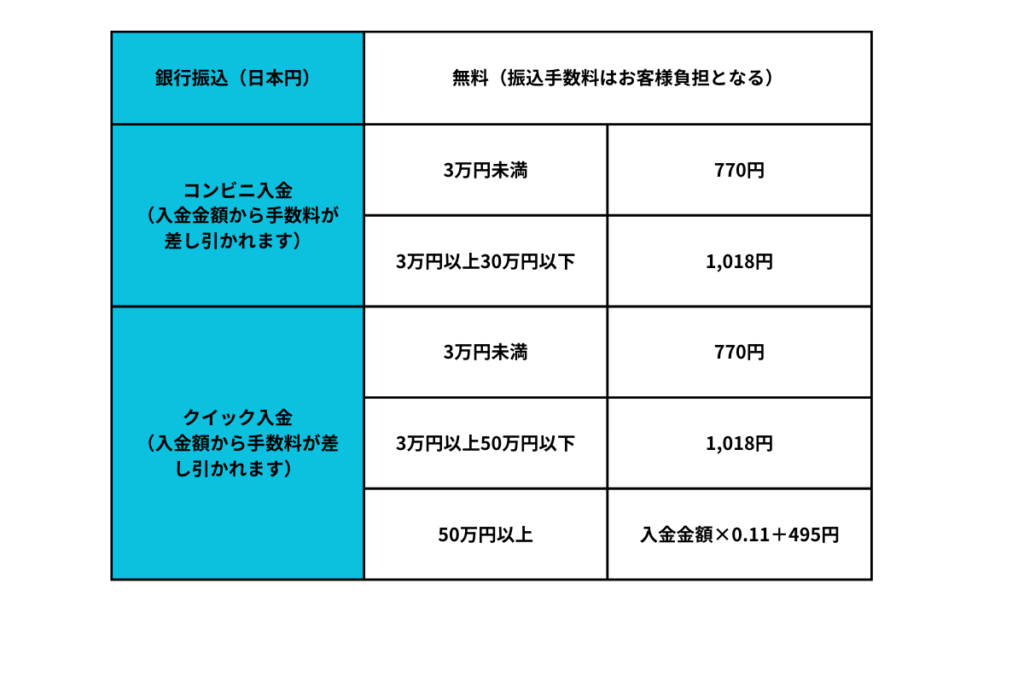

コインチェックに日本円を入金する

口座解説が完了したら、実際に日本円を入金してみましょう。

Coincheckでは、以下の3パターンで日本円を入金することができます。

- 銀行口座入金

- コンビニ入金

- クイック入金

クイック入金(ペイジー決済)とは、24時間365日決済できるサービスで、パソコンやスマホ、ATMを利用して入金を行うことができる。

入金が完了したら、ご自身の投資資金に合わせて対象となる仮想通貨を購入しよう。

仮想通貨ETFに合わせて、ポートフォリオを決める

コインチェックで口座を開設したら、自分に合った仮想通貨ETFを作成してみましょう。

ポートフォリオの作成に迷った場合は、「Bitwise 10 Crypto Index Fund」を参考にするのがおすすめです。

これにより、仮想通貨ETFとして高い再現性を持つ投資が実現できます。

数量を決めて購入する

上記の銘柄に投資する際は、構成比率を参考にして、投資する銘柄や数量を決めて仮想通貨を購入してみましょう。

現在、ビットコインスポットETFが世界的に注目されており、それに伴い仮想通貨への関心を持った方も増えていることでしょう。

まだ取引所の口座をお持ちでない方は、この機会にぜひコインチェックを利用して、一緒に取引してみよう!

イーサリアムETFを取引できるオススメな証券会社

現在、日本国内では暗号資産関連のETFはまだ承認されておらず、売買することはできません。

しかし、将来的に国内でも暗号資産ETFが承認される可能性は十分にあります。

そのため、今のうちからETFの取り扱いが期待される証券口座を準備しておくのは、賢明な選択といえるでしょう。

ETF取引に備えて早めに証券口座を開設し、取引環境を整えておくことは、将来の投資チャンスを逃さないためにもかなり有効

中でもおすすめなのが、コインチェックと同じマネックスグループに属する大手ネット証券会社「マネックス証券」です。暗号資産との親和性が高く、ETFが承認された際にもスムーズに対応してくれることが期待されています。

以下では、マネックス証券の主な特徴をご紹介します。

マネックス証券の特徴

| 運営会社 | マネックス証券株式会社 |

| 取り扱っている金融商品 | 株式取引 信用取引 米国株・中国株投信・積立債券 FX 暗号資産先 OP金・プラチナお NISA iDeCo |

| レバレッジ取引の最大倍率 | 2倍 |

| 公式URL | https://www.monex.co.jp/ |

マネックス証券は、国内大手のネット証券会社の一つであり、株式・投資信託・債券など、幅広い金融商品を取り扱っているのが特徴です。

近年では仮想通貨分野にも注力しており、暗号資産CFD取引サービス「マネックスビットコイン」の提供でも注目を集めています。

また、同じマネックスグループの中には、仮想通貨取引所「Coincheck(コインチェック)」もあり、コインチェックでは現物取引、マネックスビットコインではCFD取引を提供するという明確な役割分担があります。

• 現物取引:仮想通貨そのものを購入・保有する形式。購入した通貨を送金や決済に利用できます。

• CFD取引:仮想通貨の現物は保有せず、価格の変動を利用して利益を狙う取引方法。保有している通貨で送金や決済はできません。

CFD取引は、現物取引にはない多くのメリットがあるため、投資手法として人気が高まっています。

マネックスビットコインの主なメリットと特徴を解説していきます。

特徴1:ビットコイン/円などの主要銘柄の取引が可能

ビットコイン/円をはじめ、リップル/円やイーサリアム/円など、人気の高い主要通貨ペアを取り扱っています。

特徴2:取引手数料が無料

為替や株価指数などのCFDでは手数料が発生することもありますが、暗号資産CFDは取引手数料無料で利用できます。

特徴3:24時間365日取引可能

差金決済取引(CFD)のため、サービス時間に制限がなく、いつでも取引が可能です。忙しい方でも自分のペースで投資できます。

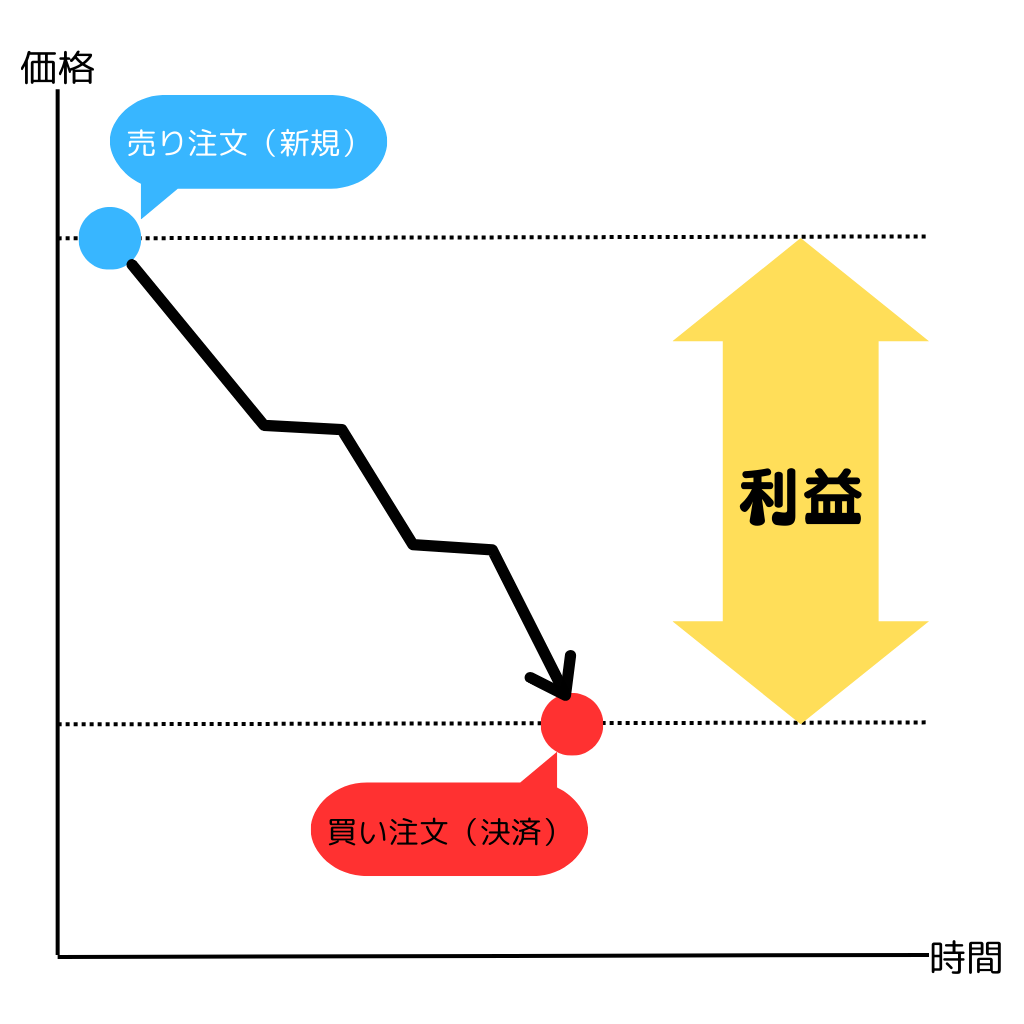

特徴4:下落相場でも利益を狙える

売りから取引を始められるため、相場が下落している局面でも利益を狙えるのがCFDの強み。現物取引では得られない収益チャンスがあります。

特徴5:レバレッジ効果で効率的に取引可能

最大2倍のレバレッジをかけることができ、少額の資金でも大きな取引が可能。効率的な資金運用が目指せます。

特徴6:高機能なスマホアプリでスムーズに操作

専用アプリ「MONEX TRADER CRYPTO」では、ストリーミング注文や指値・逆指値注文に加え、OCO・IFD・IFOといった複合注文にも対応。

直感的で使いやすい設計なので、スマートフォンからでも快適に取引できます。

仮想通貨ETFへの対応にもかなり期待できそう

マネックス証券は、仮想通貨関連サービスに強みを持つ証券会社として、将来的に仮想通貨ETFが国内で承認された際には、いち早く取り扱いを開始する可能性が高いと見られています。

今後、仮想通貨市場の成長とともに、CFD取引やETFなど投資の選択肢が広がっていく中で、マネックス証券は非常に注目すべき存在といえるでしょう。

イーサリアムETFの将来性・今後の見通し

イーサリアムETFを保有するかどうかを検討する際に重要なのは、その将来性に期待できるかどうかです。

イーサリアムETFの将来性や今後の見通しを判断するために、以下のポイントを押さえておきましょう。

- 5日間でビットコインETFを上回る流入額

- ステーキング報酬の取り組み

ここからは、それぞれのポイントについて詳しく解説していきます。

5日間でビットコインETFを上回る流入額

アメリカで上場されたイーサリアム現物ETFは、2024年7月のスタート以来、累計5億7700万ドルの純流入を記録し、ETF市場で際立った成功を収めています。

この期間の純流入額は合計4億6700万ドルに達し、そのうち1日で4億2800万ドルの純流入を記録しました。

これらの実績は、投資家の間でイーサリアムETFへの関心が非常に高まっていることを示しています。

将来的には、イーサリアムETFを保有する投資家がさらに増加すると予想されます。

ステーキング報酬の取り組み

2025年以降、新政権下でSECがイーサリアムETFにステーキングを導入することを承認する可能性が指摘されています。

ステーキングとは、保有する暗号資産をブロックチェーンネットワークに預け、その運用に貢献することで報酬を受け取る仕組み

もしステーキング利回りがETFに組み込まれれば、投資家の関心を一層高め、ETHはより魅力的な投資対象となるでしょう。

イーサリアムETFに関してよくある質問集

- イーサリアムETFはどこで買えますか?

-

イーサリアムの現物は仮想通貨取引所を通じて購入できますが、イーサリアムETFは証券会社を通じて取引する仕組みになっています。

ただし、日本国内ではイーサリアムETFを直接購入することはできません。

そのため、仮想通貨取引所でイーサの現物を購入し、間接的にイーサリアムETFに近い運用を行う方法が考えられます。

- イーサリアムETFはいつ承認されましたか?

-

イーサリアム現物ETFは、ブラックロック、フィデリティ、VanEckなど、米国の大手運用会社によって米SECに申請されています。

2024年5月24日には、申請されたすべての現物ETFが承認され、2024年7月23日には、合計6銘柄が上場し、取引が開始されました。

一方、日本ではビットコインETFもまだ承認されておらず、取引も行われていません。

そのため、イーサリアムETFが国内で承認され、実際に取引が開始されるのは、しばらく先になると見込まれます。

- イーサリアムETFとビットコインETFの違いはありますか。

-

イーサリアムETFとビットコインETFは、どちらも上場投資信託です。

ビットコインETFは「ビットコイン」を、イーサリアムETFは「イーサリアム」を、それぞれ投資対象としています。

ビットコインは仮想通貨の代表的な存在であり、常に時価総額ランキングで1位を維持しています。

これに対し、イーサリアムはビットコインに次ぐ、時価総額第2位の通貨です。

ビットコインは、これまで半減期などの要因によって価格が変動してきました。

一方、イーサリアムはスケーラビリティ改善を目的としたアップデートなどにより、価格が変動しています。

ETFも同様に、連動する金融商品によって、価格変動の要因が異なるという特徴があります。

まとめ

イーサリアムETFが承認され、将来の価格にも大きな期待が寄せられています。

しかし、現状では日本の証券会社で仮想通貨ETFを取引することはできません。

コインチェックでは、500円から購入が可能で、セキュリティ対策やカスタマーサポートにも力を入れています。そのため、仮想通貨初心者でも安心して利用できます。

まだ取引所の口座をお持ちでない方は、この機会にコインチェックを開設し、少額からでも仮想通貨投資を始めてみよう